在“黑天鹅”频飞的债市,基金踩雷早已不是稀罕事,但也有少数成功避开地雷的幸运儿。

2月11日,“17中民G1”引爆春节后债市第一声“雷”。

图片来源:图虫创意

猪年首个交易日,公司债“17中民G1”盘中跌幅一度超过30%,尽管上交所两度暂停其交易,仍未能力挽狂澜。截至当日收盘,“17中民G1”收报36.65元,下跌27.85%。

1

10个交易日暴跌56%

“17中民G1”的陨落并非一夕所致。据统计,自1月22日以来的10个交易日,该债券累计跌幅达56.26%。

这只“黑天鹅”出自中国民生投资股份有限公司(以下简称“中民投”)发行的2017年公司债券(第一期),期限为3年(2+1),2020年12月26日到期。公开资料显示,该债券发行规模44.8亿元,票面利率7%,目前主体及债券评级均为AAA。

受暴跌风波影响,上交所今日公告称,因交易价格波动异常,为保护投资者权益,中民投申请在上交所上市的“17中民G1”、“18中民G1”、“18中民G2”自2月12日起暂停竞价系统交易,固定收益平台正常交易。

2

上银基金躲过一劫

每逢债券爆雷,作为债市最主要的机构投资者之一,基金被炸伤的几率相当高。去年以来,公募基金踩雷违约债的情况频频发生。2018年业绩倒数的几只债基,几乎都是受违约债拖累。

所幸的是,《国际金融报》记者查阅“17中民G1”2018年四季度的机构持仓情况,并未看到基金等机构投资者的身影。不过,记者注意到,去年二季度和三季度时,上银基金旗下最大规模债基——上银慧添利债券,曾将“17中民G1”列为第一大重仓债券。

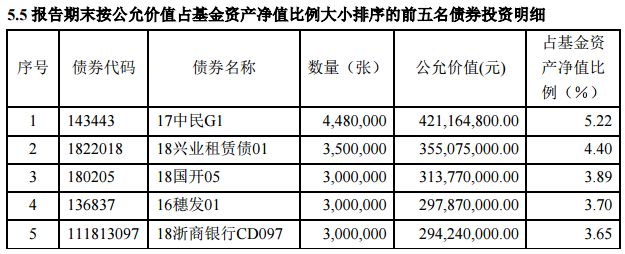

2018年三季报显示,上银慧添利债券持有“17中民G1”448万张,持仓市值4.21亿元,占基金资产净值的5.22%。而到去年四季度时,“17中民G1”已不在上银慧添利债券的前五大持仓债券之列。

▲2018年三季度末,上银慧添利债券持有“17中民G1”448万张

上银基金是将“17中民G1”悉数出清了,还是将持仓量降至前五大持仓债券之下?这样的操作是否因为提前预估到了风险?《国际金融报》记者联系采访上银基金相关人士,但截至发稿,未收到对方回复。

从上银慧添利债券近期波澜不惊的净值变动来看,可以判断,该基金的确成功躲过一劫。

天天基金网显示,上银慧添利债券成立于2016年3月16日,首募规模刚刚跨过发行门槛2亿元。不过,该基金在当年二季度逆风翻盘,迎来78亿元的机构资金,规模猛增至80.38亿元。从份额/净资产规模变动详情来看,这些机构资金十分“长情”,两年多来从未出现大额赎回。截至2月11日,上银慧添利债券成立以来业绩回报14.76%。

3

谁是幕后功臣?

精准避雷的背后,离不开基金经理的功劳。但由于上银慧添利债券在去年四季度出现了基金经理更替,这波“神操作”的幕后舵手成谜。

2018年11月6日,上银基金发布公告称,上银慧添利债券解聘楼昕宇,同时任命倪侃为新任基金经理。

从时间轴来看,楼昕宇管理上银慧添利债券的时间为2016年3月16日-2018年11月1日,该基金重仓“17中民G1”是在2018年二三季度,减持是在2018年四季度。也就是说,当初买入“17中民G1”是楼昕宇的操作,至于减持是楼昕宇还是倪侃的决定,记者无从知晓。

楼昕宇在上银基金的地位举足轻重。截至2018年末,他管理的基金规模高达604.71亿元,占上银基金资产管理总规模的83.29%。公开履历显示,2011年7月至2013年8月,楼昕宇在银河证券投行总部负责IPO项目承做;2013年8月加入上银基金,担任交易员职务;2015年5月开始管理基金,任职期间最佳基金回报13.17%。

相较之下,倪侃是一位“新手”。2018年7月20日刚当上基金经理,3个多月后被委以重任,从楼昕宇手中接过上银基金规模最大的债基。资料显示,他曾历任银河创新资本风控专员、上银基金交易员和研究员、九州证券金融市场部投资经理、上银基金交易主管等职务。

记者 蒋金丽