作者:马莉、陈腾曦、林骥川

来源:纺服新消费马莉团队

1

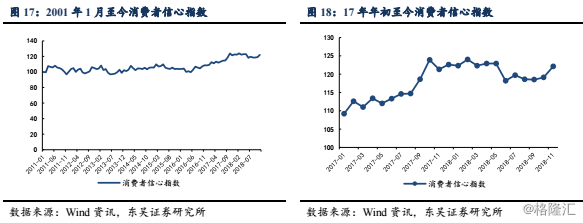

社零增速仍在低位,必选消费韧性初显

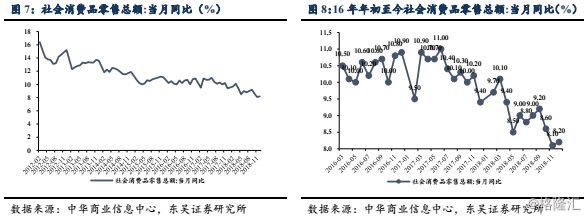

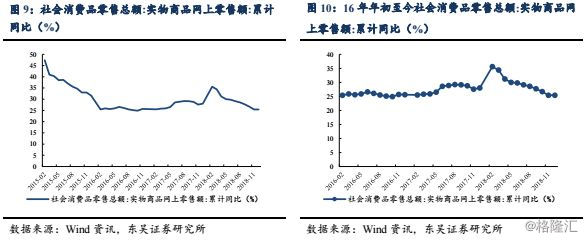

从周一(1月21日)披露的社零数据来看,社零总体增速尤其是商品零售增速仍维持历史较低水准,但结构上已经出现分化,餐饮、粮油食品、饮料、烟酒、服装、日用品、药品等必选消费品类增速有所恢复,相对的,化妆品、金银珠宝等可选消费品类呈现出较大压力。

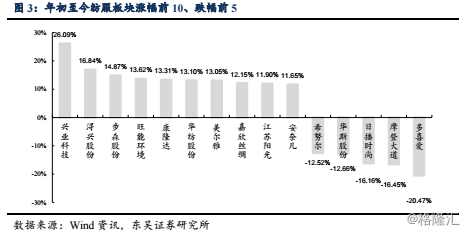

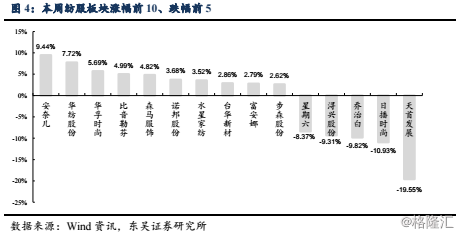

相应的,本周森马服饰(+4.82%)、水星家纺(+3.52%)、富安娜(+2.79%)、海澜之家(+2.52%)、罗莱生活(+1.66%)等必选消费品龙头涨幅居前,优于大盘及板块指数。

必选消费的韧性、优质品牌龙头在管理上的α叠加低估值高股息,这些优势是必选消费龙头在投资上的吸引力所在,但制约板块向上表现的主要是大的经济环境,我们认为19年Q1数据仍比较艰难(上一年高基数、春节相对较早、年终收入和就业状况等等),因此股息与稳健的业绩增长将构成19年相对合理的收益预期。

对近期跟踪标的的观点更新:

(1)对于大众服饰品牌龙头,基于供应链、渠道及管理等方面形成的优势,我们判断将有望能够对抗偏弱的宏观消费环境。

森马服饰:18年童装线下及电商表现优异,休闲装经历供应链改革后进入品牌定位和零售标准化管理的改革深水区,19年童装仍将凭借优势继续推进全渠道布局,休闲装的管理红利预计也将持续释放,我们依然看好公司19年的稳健增长。

海澜之家:我们预计18Q4&19年零售将维持个位数稳健增长态势,19年仍将对新品牌有合理投入,因而我们认为19年的利润端也将维持个位数的增长态势。

波司登:公司属于国内服装品牌逆袭的典范,在过去数年运营能力得到有效夯实的基础上,大规模品牌营销投入带来了品牌认知度和ASP的快速提升,我们认为这样的改革红利仍将持续数年。

(2)高端女装品牌基于受众的聚焦,在经营上有望取得独立于大环境的业绩表现。

地素时尚:我们认为公司近期零售端的强劲表现以及19年10%的开店规划能够有效支撑公司19年的业绩确定性,叠加高股息属性,持续推荐。

(3)消费环境虽然平淡,但新零售类企业凭借模式创新带来的效率提升,仍保持较高增速。

南极电商:我们看好公司凭借高效模式带来的高转化率、高复购率,以及产品端的高性价比,仍将在强势品类保持优于行业的GMV增速,在空白产品上继续攻城拔寨。

开润股份:公司在收购印尼运动包袋代工厂后,将在2B端持续发力,也有希望为2C业务贡献新的品类,19年2C业务的线下全渠道布局也是一大看点。

2

我们如何看2019年服装板块表现

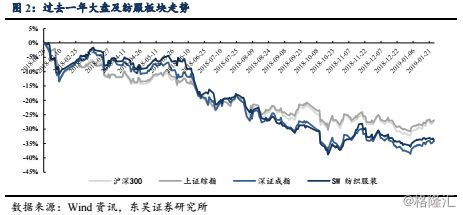

艰难的2018年终于过去了,回顾这一年,服装和其他消费股表现一致:(1)在2017Q4消费数据向好、2018年Q1零售环境屡超预期、起点估值偏低的背景下,18年初到5月份掀起了一波行情;(2)在6月成为市场关注焦点、而终端零售环境开始恶化的背景下,下跌通道开启了,除森马服饰等极少数个股,大部分公司的市值创2017Q4以来新低。

在我们的研究体系中,始终把整个板块分为三部分和大家探讨投资机会,一是品牌服饰,二是优质制造,三是新模式。展望2019年,我们大方向的判断如下:

2.1. 品牌服饰2019年股价波动空间大幅收窄(向上、向下空间都有限)

投资者不必要担忧品牌服装2019年会是2012年(批发模式下一波剧烈的去库存导致的大幅调整)重演,目前能够沉淀下来并且发展很好的品牌服装企业,早已经不再是打品牌、扩渠道简单的批发粗放式发展。2012-2017年,这些企业在产品开发、供应链管理、终端零售管理等方面下了很大功夫,考核也逐步转变为终端零售导向,本质上形成了终端和公司是利益一体化共同体思想,压货带来的高波动性逐步成为过去。在此基础上,大家要关注这类公司改革后,市占率逐步提升的趋势(如安踏在体育服饰中占比、巴拉巴拉在童装行业中占比数据均在不断提升)。

反观定位鲜明、直营占比高的品牌服饰企业,在行业普遍去库存的2012年依然实现一定的增长,如比音勒芬、富安娜、江南布衣等。

与此同时,大部分品牌服饰企业估值均处于18年10-15倍PE水平,由于轻资产运作、现金流良好,账上充沛的现金为高分红提供了可能。

以上内容均决定了优质的品牌服饰企业向下调整的空间非常有限;而制约板块向上表现的,主要大的经济环境,自今年6月份终端零售增速下台阶后,我们认为2019年Q1数据更为艰难(上一年高基数、春节相对较早、年终收入和就业状况等等)。

在对2019年的展望中,我们认为有必要单独聊一下波司登,自2018年6月份推荐以来(基于对企业家精神的认同,以及公司在产品变革、品牌营销投入、终端渠道体系变革感知),我们一路心惊胆战的、也非常荣幸的见证了一家传统的品牌如何逆袭的过程。所幸的是,即使面对终端零售不佳、寒冬推迟,波司登品牌和产品变革顺利的体现到终端零售数据中,这是非常好的开始。从过去的经验看,一家公司的变革至少会有2-3年的红利期,我们相信2019年的波司登依然值得投资者期待。

2.2. 优质制造2019年全球化产业布局是主逻辑

让投资者没有想到的可能是,2018年投资人关注度极低的优质制造鲁泰、百隆等均有一定正收益,我们认为除了业绩稳定性、和年初极低的市场预期紧密相关。

我们始终认为,优秀的中国制造业龙头已经形成了全球性的竞争优势,纺织服装行业中的申洲国际就像电子产业中的富士康,护城河极深(产品开发、精益化管理),稳定性也非常强。在产能全球化布局年代,这类公司市场占有率仍在集中化过程中的成长性依然值得投资者期待。

展望2019年,影响优质制造短期表现的主要是:出口环境、人民币汇率、原料价格。出口环境存在一定向下压力,但估计汇率和原料价格影响相对较小,因此,那些经历过二三十年发展的优质制造企业有望实现业绩的稳定发展。

影响优质制造投资长逻辑是全球化的产能布局,我们一直在向各位投资者推荐天虹纺织,在公司收购整合庆茂纺织后,我们的观点更为坚定。

2.3. 新模式2019年依然会保持较快增长

新模式是新零售的一部分,是阿里(南极电商)、小米(开润股份)、拼多多(南极电商)生态圈的一部分和思想的落地者。新模式从来都是快速变化的,组织架构和发展的理念都在快速变化过程中,这也是投资者会担忧这类公司稳定性的原因,而一旦稳定性被验证、给予的估值也明显偏高(如开润股份)。

“新”代表着希望和未来,也正是因为这些新模式发展,我们看到传统零售、批发在过去六七年中被一点点分割和替代。在市场预期和信心都极低的当前时点,我们认为2019年该类公司超额收益的概率明显偏大。

3

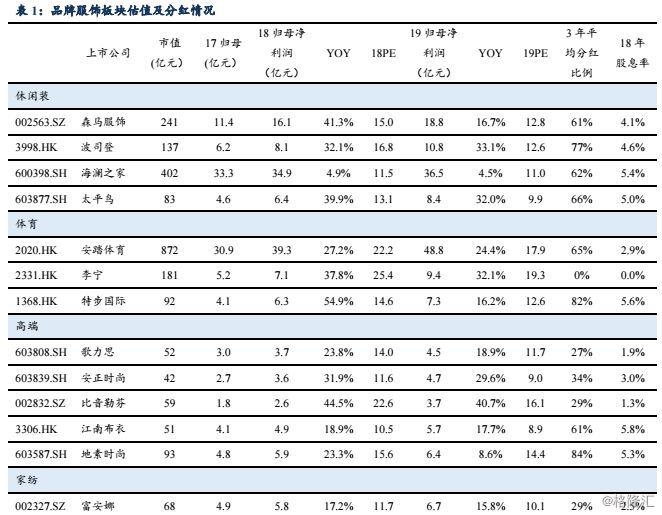

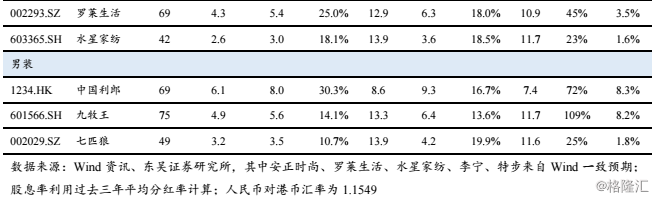

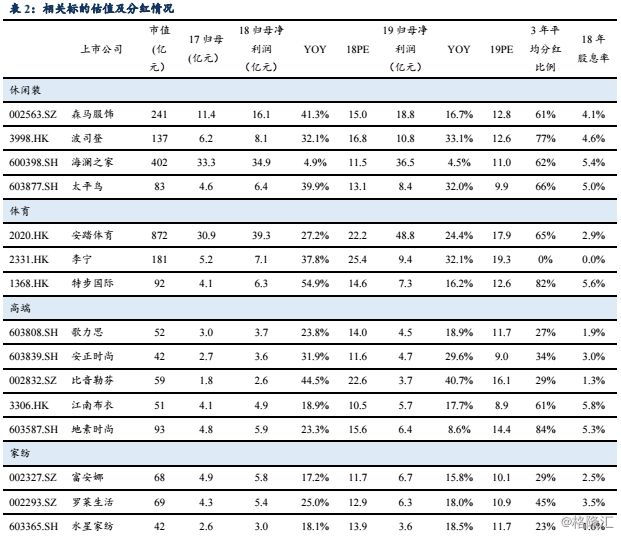

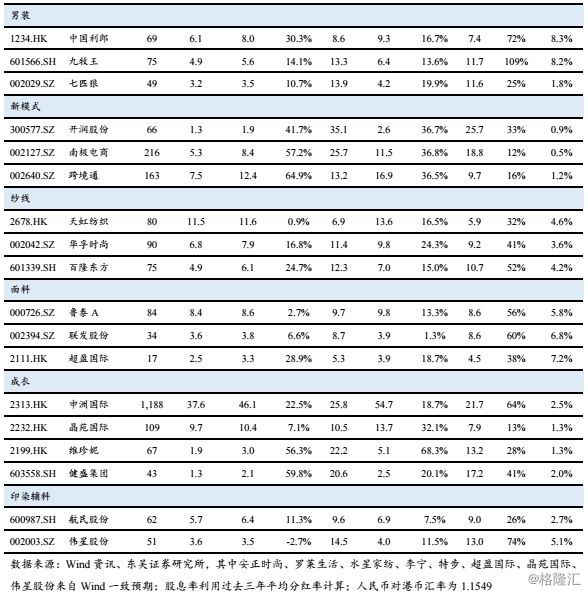

相关标的估值水平

4

12月零售增速平稳,出口增速放缓

4.1. 本周板块表现回顾

本周沪深300上涨0.51%,上证综指上涨0.22%,深证成指上涨0.19%,其中纺织服装板块下跌0.74%,跑输沪深300、上证综指、深证成指。

4.2. 零售端: 12月限额以上服装鞋帽针纺织品类零售同比增7.4%

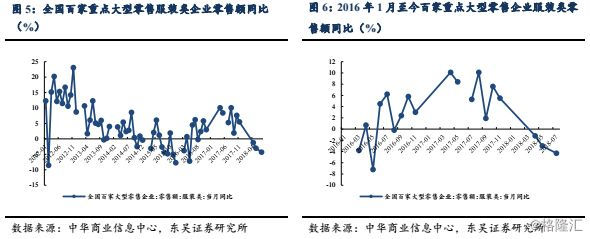

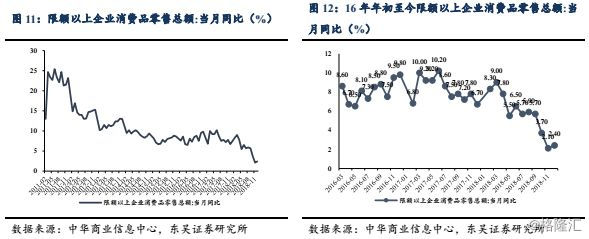

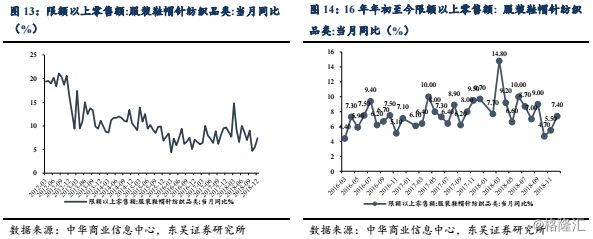

截至2018年12月份,社会消费品零售额总额同比增长8.20%,限额以上企业消费品零售总额当月同比增长2.40%,总体增长平稳;12月限额以上服装鞋帽针纺织品类零售当月同比增长7.40%,较去年同期增速下滑2.3pp。

4.3. 出口:18年12月上游纺织纱线、织物等出口增长放缓

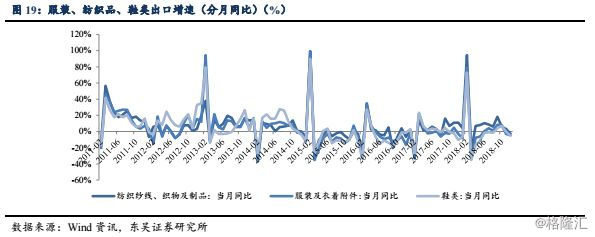

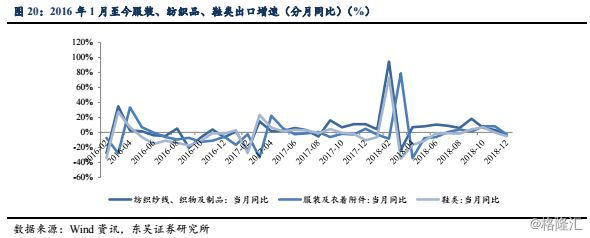

出口方面,纺织纱线、织物及制品12月单月同比下降2.74%,服装及衣着附件/鞋类11月单月同比下降4.48%/5.07%,累计来看,1-12月出口累计同比变化8.10%/0.30%/-2.70%,上游纱线等标品出口增长较为平稳。

4.4. 上游主要原料:棉价小幅上涨,人民币小幅回升

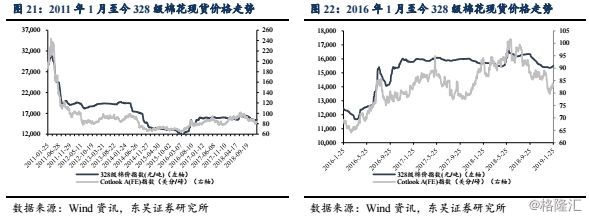

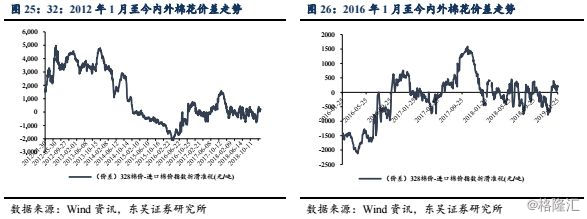

328级现货周均价:15,478.00元/吨(0.49%)(周变化76.20元/吨,月变化90.00元/吨,过去一年变化-205.00元/吨)

Cotlook A周均价:83.04美分/磅(0.48%)(周变化0.40美分/磅,月变化1.35美分/磅,过去一年变化-9.85美分/磅)

长绒棉(137级):25,400.00元/吨(0.40%)(周变化100.00元/吨,月变化-200.00元/吨,过去一年变化400.00元/吨)

进口长绒棉(美国 PIMA 2级):24,735.00元/吨(0.00%)(周变化-523.00元/吨,月价格变化-734.00元/吨,过去一年变化-2979.00元/吨)

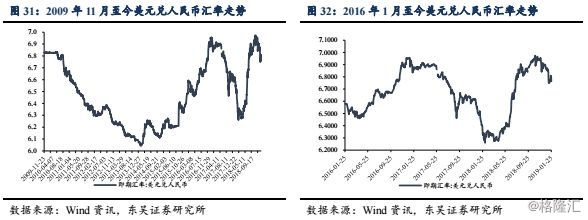

美元兑人民币汇率:6.7640(本周变化-0.10%,月变化-1.77%,年变化6.77%)

化纤:

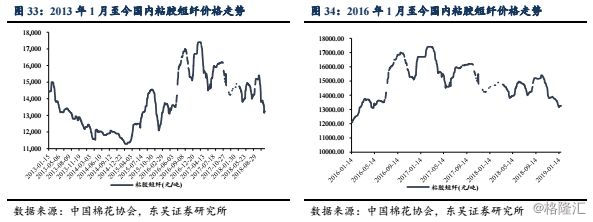

粘短:13,250.00元/吨(0.38%)(本周变化50.00元/吨,本月变化-450.00元/吨,过去一年变化-1,450.00元/吨

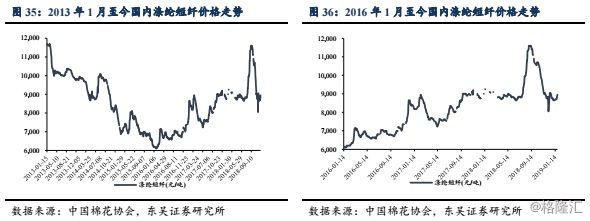

涤短:8,816.67元/吨(1.34%) (本周变化116.67元/吨,本月变化150.00元/吨,过去一年变化-250.00元/吨)

氨纶20D:39,000.00元/吨(0.00%) (本周变化0.00元/吨,本月变化-500.00元/吨,过去一年变化-4500.00元/吨)

氨纶40D:33,000.00元/吨(0.00%) (本周变化0.00元/吨,本月变化-500.00元/吨过去一年变化-4000.00元/吨

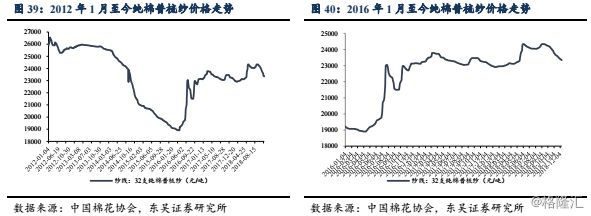

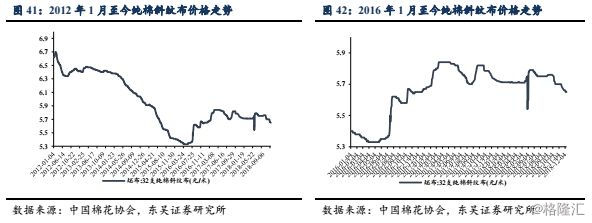

棉纱线:32支纯棉普梳纱23,345.00元/吨(-0.23%)(本周变化-53.00元/吨,本月变化-310.00元/吨,过去一年变210.00元/吨)

坯布:32支纯棉斜纹布5.65元/米(-0.13%)(本周变化-0.01元/米,本月变化-0.05元/米,过去一年变化-0.09元/米)

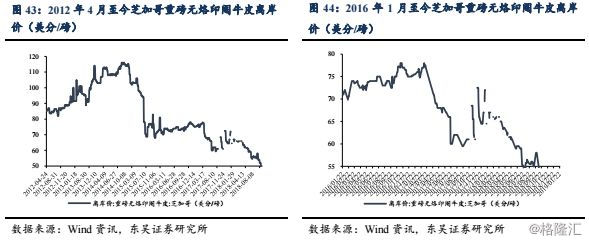

牛皮:重量无烙印眼牛皮芝加哥离岸价42.00美分/磅(本周变化0.00美分/磅,本月变化0.00美分/磅,过去一年变化-25.00美分/磅)

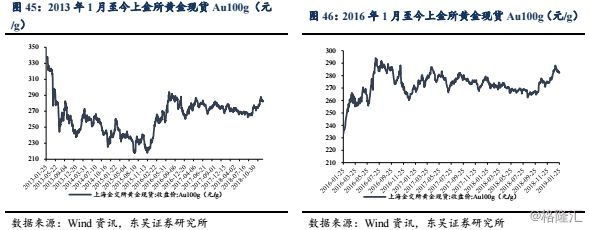

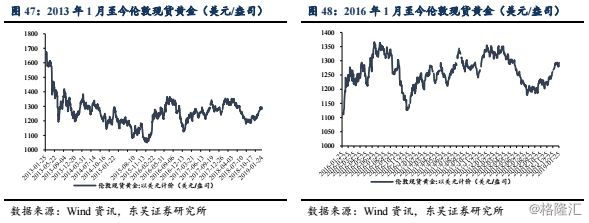

黄金:

上金所Au100g 282.66元/g (-0.32%) (本周变化-0.92元/g,本月变化-1.26元/g,过去一年变化3.79元/g)

伦敦现货1,283.81美元/盎司(-0.55%) (本周变化-7.06美元/盎司,本月变化32.65美元/盎司,过去一年变-61.05美元/盎司

5

上市公司重要公告

5.1 纺织制造

【天首发展 业绩预告】公司发布2018年年度业绩预告范围,预计归母净利-5000 – -4500万元,同比增亏132% - 109%。

【延江股份 业绩预告】公司发布2018年年度业绩预告范围,预计归母净利3,605.20 – 5,407.80万元,同比下降40% - 60%。

5.2 品牌服饰

【棒杰股份 业绩预告修正】公司修改2018年年度业绩预告范围,修正后的业绩预计归母净利1,447.84–2,895.68万元,同比下降70% - 40%。

【哈森股份 业绩预告】公司发布2018年年度业绩预告,预计归母净利亏损7,000万元左右,扣除非经常性损益事项后预计亏损12,100万元左右。

【日播时尚 业绩预告】公司发布2018年年度业绩预告,预计归母净利减少4,150 - 5,400万元,同比减少50% - 65%。

【维格娜丝 发行可转债】公司发行74,600万元可转债,按面值发行,初始转股价格为14.96元/股。

【三夫户外 被动减持】公司董事、副总经理孙雷先生因部分股票质押式回购交易触发协议约定的违约条款,拟被动减持数量1,217,166股,即不超过公司总股本的1.09%,不超过其所持股份的25%。

【富安娜 回购】公司拟使用自有资金回购公司股份,回购股份资金总额1-2亿元(含),回购股份价格不超过11元/股(含),回购期限自股东大会审议通过回购股份预案之日起12个月内。

【歌力思 回购进展】截止2019年1月23日,公司回购股份数量为3,399,104股,占公司目前总股份的比例为1.01%。

【中潜股份 出售资产】公司与惠州项氏签订《房地产转让合同》,拟将自有的惠州市惠阳区新圩镇新丰黄竹浪地段的工业用地使用权和地上四栋建筑转让给惠州项氏,转让价格为人民币4,100万元。

【拉夏贝尔 收到补助】截止2019年1月22日,公司及控股子公司收到与收益相关的政府补助款项共计73,098,095.11元,累计达到公司最近一期经审计的归属于母公司所有者净利润的10%。

风险提示:

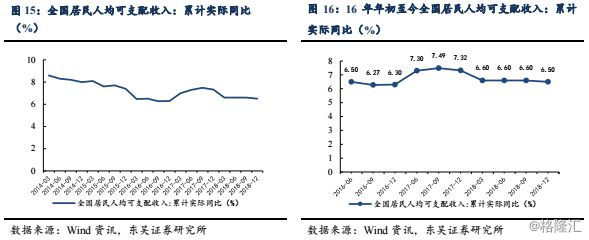

1、宏观经济增速放缓导致居民可支配收入增速放缓,降低消费热情,服装作为可选消费将受到较为严重的影响。

2、意外天气将影响服装消费:如遇意外暖冬等情况将影响冬装销售,由于冬装单价、毛利高,暖冬将对服装企业造成负面影响。

3、原材料价格意外波动:对于生产制造企业来说,原材料成本占据生产成本比重较大,原材料价格的意外波动(尤其意外下跌)将对生产企业毛利率造成较大影响。