作者:靳毅

投资要点

事件 本周,央行通过多种新型工具向市场投放长期资金,目的是疏通货币政策传导途径,进一步支持信贷与实体经济稳定增长。经计算,普惠金融定向降准动态考核、定向中期借贷便利操作与全面降准三项操作共释放长期资金约8000亿元。

本周流动性跟踪 14D跨节资金价格明显上升。截至1月25日,相较于上周五,银行间质押式回购利率方面,R001上行18.11BP,R007上行5.71P,R014上行53.41P。存款类质押式回购利率方面,DR001上行18.95BP,DR007上行2.54BP,DR014上行52.87BP。SHIBOR隔夜利率上涨较快,整体资金面略有收缩。SHIBOR隔夜为2.3620%,上行18.35BP;1月期SHIBOR报收2.8190%,上行4.20BP,3月期SHIBOR报收2.9020%,下行1.60BP。

本周一二级市场本周一级市场共发行49只利率债,实际发行总额为2416.67亿元,较上周增加863.87亿元;总偿还量150亿元,较上周减少880.00亿元;净融资为2266.67亿元,净融资较上周增加1743.87亿元。本周一年期非国开债政金债更受欢迎,多支债认购倍数超4。地方债供需两旺,部分地方债认购倍数超过40倍。国债、国开债收益率普遍上涨。1年期国债收益率为2.3804%,较上周五上行3.06P。10年期国债收益率报3.1398%,上行4.48BP;1年期国开债收益率为2.6443%,较上周五上行4.40P。10年期国开债收益率报3.6250%,上行8.50BP。

风险提示地缘政治风险超预期;通胀超预期。

1、 事件

本周,央行通过多种新型工具向市场投放长期资金,目的是疏通货币政策传导途径,进一步支持信贷与实体经济稳定增长。经计算,普惠金融定向降准动态考核、定向中期借贷便利操作与全面降准三项操作共释放长期资金约8000亿元。

本周三(23日),央行开展2019年一季度定向中期借贷便利(TMLF)操作。操作对象为符合相关条件并提出申请的大型商业银行、股份制商业银行和大型城市商业银行。释放资金2575亿元,操作期限为一年,到期可根据金融机构需求续做两次,实际使用期限可达到三年。操作利率为3.15%,比中期借贷便利(MLF)利率优惠15个基点。

本周四(24日)晚,央行创设央行票据互换工具(Central Bank Bills Swap,CBS)。通过本工具,公开市场一级业务交易商可是使用持有合格银行发行的永续债从央行换入央行票据。同时,将主体评级不低于AA级的银行永续债纳入央行中期借贷便利(MLF)、定向中期借贷便利(TMLF)、常备借贷便利(SLF)和再贷款的合格担保品范围。同一天,银保监会发布公告称,将允许保险机构投资符合条件的银行二级资本债券和无固定期限资本债券。今后,银行永续债持有者可以通过CBS拓宽债券在抵押、质押式回购上的接受度,增强了永续债在二级市场上的流动性,从而鼓励市场认购银行永续债,支持银行发行永续债补充资本,最终为银行资金回表,加大信贷投放,支持实体经济排除了困难。

本周五(25日),全面降准第二阶段开始。准备金率在1月15日第一阶段降准的基础上,再降0.5个百分点,向市场投放7500亿左右资金。两次降准共释放长期资金1.5万亿左右,考虑到第一季度共有1.2万亿一年期MLF到期不再续作,两阶段降准置换MLF后共将净释放长期资金3000亿。

同样于本周五(25日),央行开展了2018年度普惠金融定向降准动态考核。在政策激励下,与上年相比,更多金融机构达到普惠金融定向降准标准,可分别享受0.5个或1.5个百分点的存款准备金率优惠。此次动态考核净释放长期资金约2500亿元。

普惠降准政策回顾:2017年9月30日,人民银行发布《中国人民银行关于对普惠金融实施定向降准的通知》(下称“《通知》”),该普惠金融定向降准于2018年1月实施。

《通知》称,为支持金融机构发展普惠金融业务,聚焦单户授信500万元以下的小微企业贷款、个体工商户和小微企业主经营性贷款,以及农户生产经营、创业担保、建档立卡贫困人口、助学等贷款,人民银行决定统一对上述贷款增量或余额占全部贷款增量或余额达到一定比例的商业银行实施定向降准政策。

凡前一年上述贷款余额或增量占比达到1.5%的商业银行,存款准备金率可在人民银行公布的基准档基础上下调0.5个百分点;前一年上述贷款余额或增量占比达到10%的商业银行,存款准备金率可按累进原则在第一档基础上再下调1个百分点。

2019年1月2日,央行决定自2019年起,将普惠金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”。这有利于扩大普惠金融定向降准优惠政策的覆盖面,引导金融机构更好地满足小微企业的贷款需求,使更多的小微企业受益。

2、 流动性跟踪

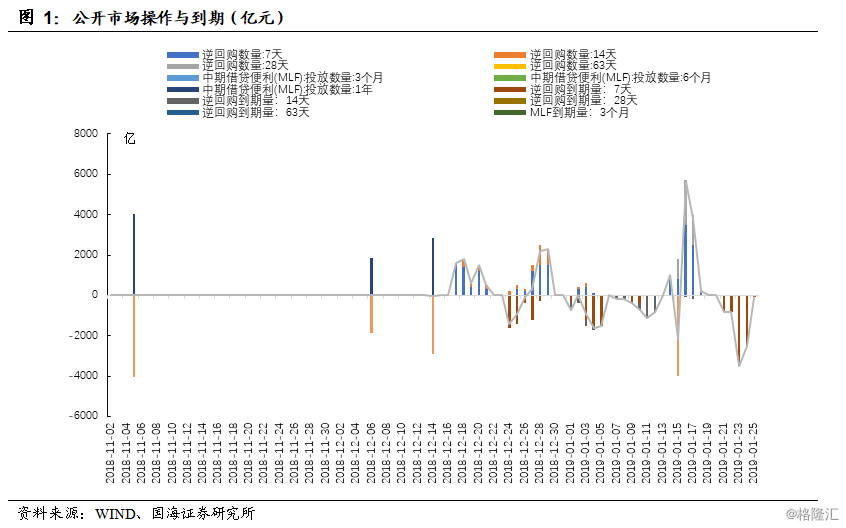

2.1、 公开市场操作

周一(21日)至周五(25日),当天逆回购到期分别800亿、800亿、3500亿、2500亿、100亿。考虑到本周长期资金释放较多,央行未进行逆回购操作,逆回购净回笼7700亿。周四(24日),央行招标的1000亿元28天国库现金定存中标利率3.3%,前次中标利率为4.02%,中标利率明显回落。下周,暂无逆回购与MLF到期。

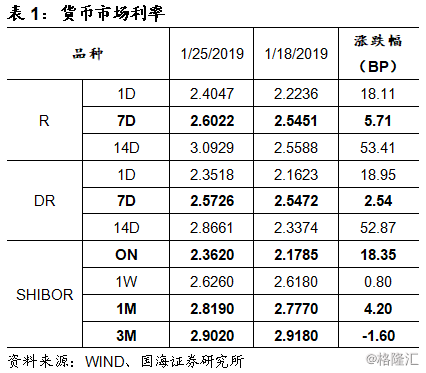

2.2、 货币市场利率

14D跨节资金价格明显上升。截至1月25日,相较于上周五(1月18日,下同),银行间质押式回购利率方面,R001上行18.11BP,R007上行5.71P,R014上行53.41P。存款类质押式回购利率方面,DR001上行18.95BP,DR007上行2.54BP,DR014上行52.87BP。

SHIBOR隔夜利率上涨较快,整体资金面略有收缩。1月25日,SHIBOR隔夜为2.3620%,上行18.35BP;SHIBOR1周为2.6260%,上行0.80BP;1月期SHIBOR报收2.8190%,上行4.20BP,3月期SHIBOR报收2.9020%,下行1.60BP。

2.3、 同业存单发行

本周,同业存单总发行量为2727.60亿元,总偿还量为2520.20亿元,净融资207.40亿元,净融资较上周减少849.10亿元。

同业存单发行利率涨跌不一。截至1月25日,1月期品种发行利率为2.8869%,较上周五下行0.84BP;3月期品种利率为2.9216%,下行5.07BP;6月期品种利率为3.1913%,上行2.71BP。

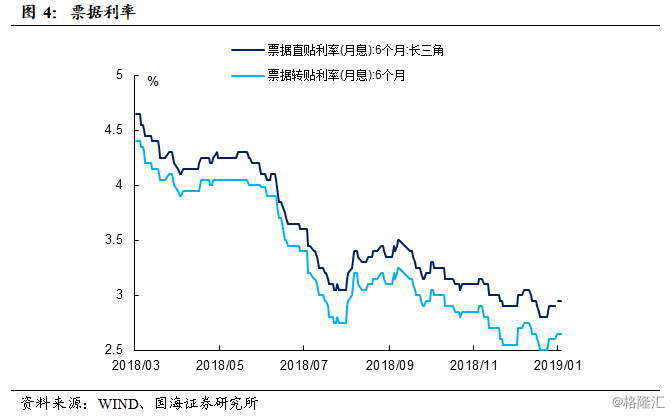

2.4、 实体经济流动性

票据直贴、转贴利率有所回升。截至1月25日,长三角地区6个月的票据直贴利率为2.95%,较上周五上涨5BP,6个月的票据转贴利率为2.65%,较上周五上涨5BP。

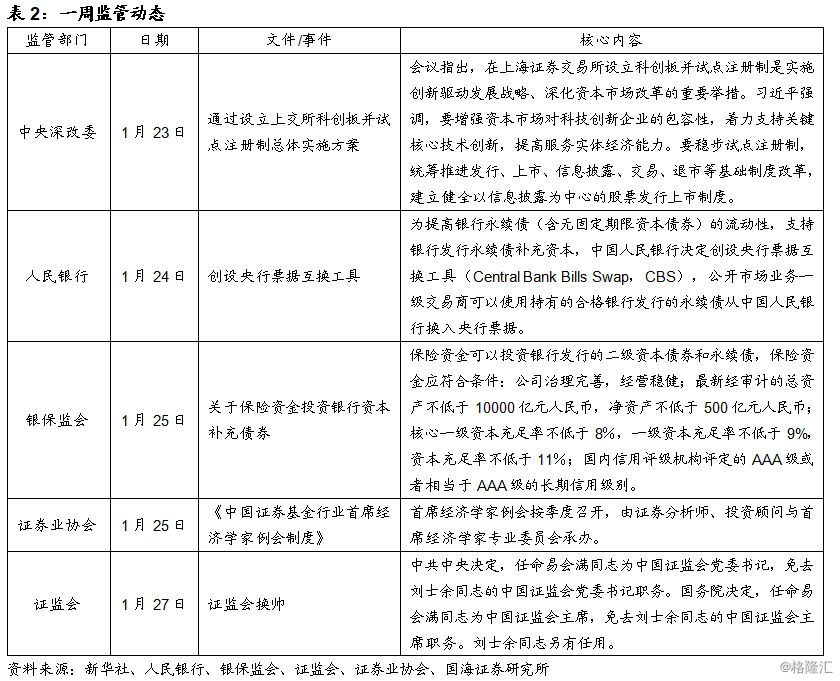

2.5、 一周监管动态

3、 利率债

3.1、 一级市场发行及中标

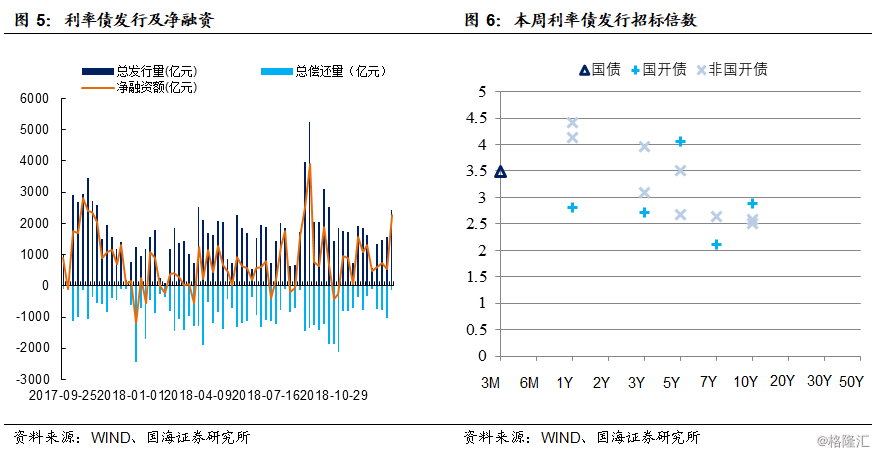

本周一级市场共发行49只利率债,实际发行总额为2416.67亿元,较上周增加863.87亿元;总偿还量150亿元,较上周减少880.00亿元;净融资为2266.67亿元,净融资较上周增加1743.87亿元。

本周地方债供需两旺,由于地方债招标利率比国债高40个BP,并且基本没有信用风险,市场热情升温,包括河北债、山东债、河南债、福建债在内,本周招标的多期地方政府债,认购倍数均高达43-53倍,明显高于去年水平。本周共有33只,1295.57亿地方债招标发行,下周地方债发行预计达到2884.09亿。

3.2、 利率债到期收益率

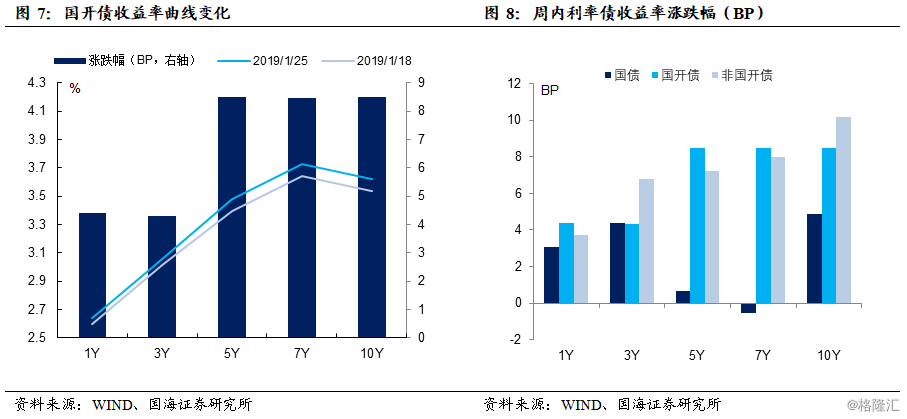

本周国债除7Y外,其余各期利率有所上涨。截至1月25日,1年期国债收益率为2.3804%,较上周五(1月18日)上行3.06P。3年期国债收益率报2.7497%,上行4.36BP。5年期国债收益率报2.9475%,上行0.65BP。7年期国债收益率报3.0738%,下行0.53BP。10年期国债收益率报3.1398%,上行4.48BP。

国开债各期限利率均有上涨。截至1月25日,1年期国开债收益率为2.6443%,较上周五上行4.40P。3年期国开债收益率报3.0602%,上行4.30BP。5年期国开债收益率报3.4774%,上行8.49BP。7年期国开债收益率报3.7266,上行8.47BP。10年期国开债收益率报3.6250%,上行8.50BP。

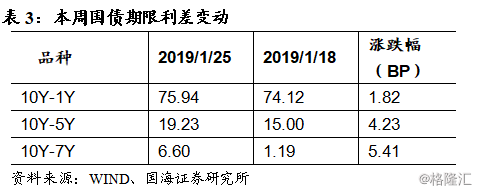

3.3、 利率债利差

截至1月25日,期限利差普遍扩大。与上周五相比,10Y-1Y利差扩大1.82BP,10Y-5Y利差扩大4.23BP,10Y-7Y利差扩大5.41BP。

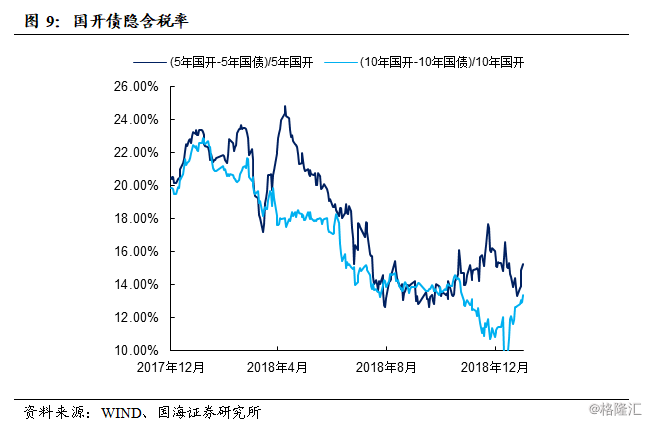

国开债不同期限隐含税率均有上涨。截止1月25日,5年期国债、国开债利差为52.99BP,5年期国开债隐含税率走阔1.93个百分点。10年期国债、国开债利差为48.52BP,10年期国开债隐含税率走阔0.70个百分点。

4、 海外债市跟踪

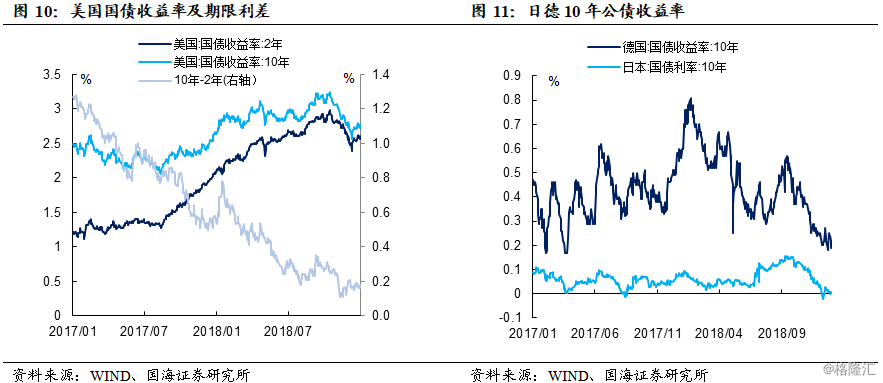

美国国债利率略有下跌。截止1月25日,2年期国债收益率为2.60%,较上周五(1月18日)下跌2BP;10年期国债收益率为2.76%,较上周五下行3BP;10Y-2Y利差为16BP,较上周五缩小1BP。

德国、日本长端利率有所下降。根据最新数据,德国10年期国债收益率为0.19%(1月24日),较1月18日下跌6.00BP;日本10年期国债收益率为0.009%(1月24日),较1月18日下行0.10BP。

5、 通胀跟踪

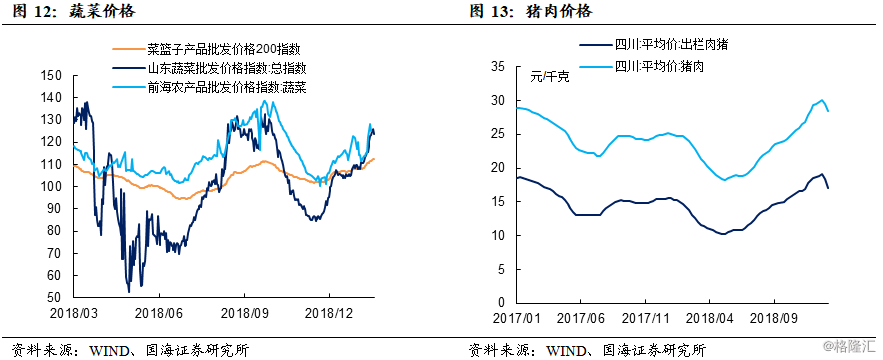

节前蔬菜价格指数继续上涨。截至1月25日,农业部菜篮子批发价格指数收于112.50,较上周五上升1.66%;山东蔬菜批发价格指数收于123.78,较上周五上涨6.88%;前海农产品批发价格指数收于124.97(22日),上涨2.09%。

生猪、猪肉价格快速下跌。截至最新数据(1月25日),四川省出栏肉猪平均价为16.98元/千克,较上周五下跌7.57%。猪肉平均价为28.42元/千克,下跌3.56%。

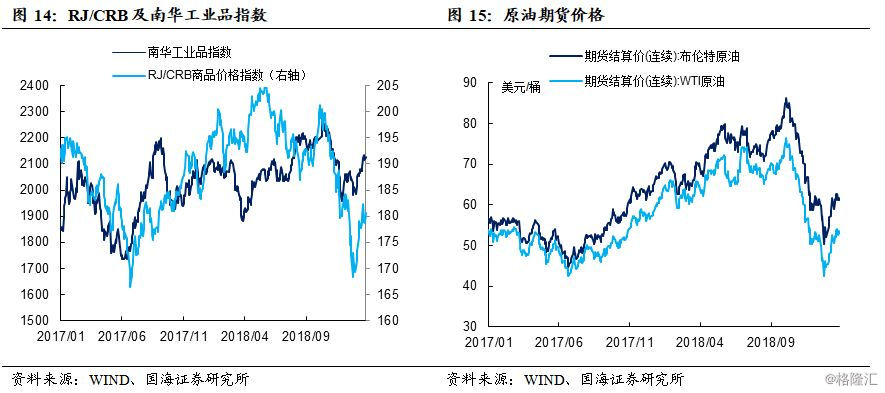

工业品、原油期货价格小幅震荡。截至1月25日,南华工业品价格报2127.43,较上周五上涨0.25%,RJ/CRB商品价格指数收于180.68点,较上周五下跌0.86%。布伦特原油期货和WTI期货结算价(1月25日)分别报61.64美元和53.69美元,分别下跌1.69%与0.20%。

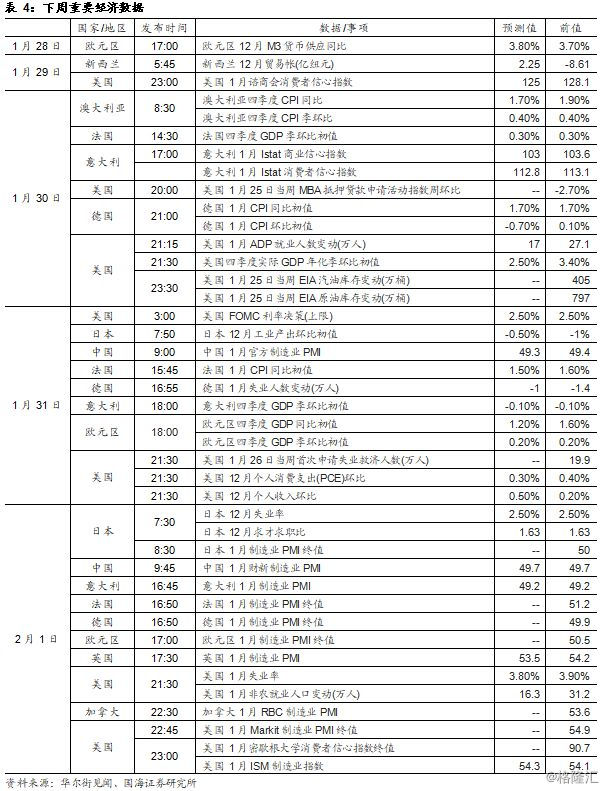

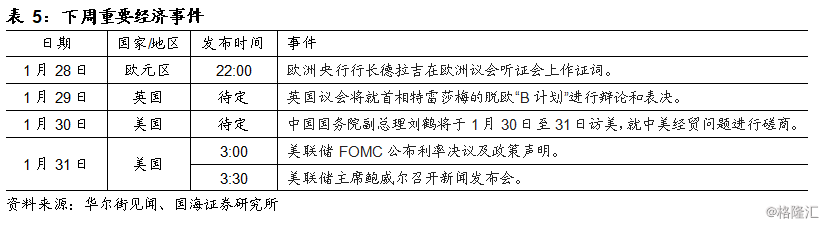

6、 下周重要经济数据和事件

7、风险提示

地缘政治风险超预期;监管超预期。